Entre os inúmeros investimentos de renda fixa disponíveis no mercado, os indexados à taxa DI estão entre os mais conhecidos. Se você não tem ideia do que o gerente do seu banco está falando quando te oferece um CDB que paga 90% do CDI, esse artigo foi feito para você.

Os bancos também precisam de empréstimo

Quando precisamos de dinheiro para comprar uma casa ou quitar uma dívida, recorremos aos bancos ou outras instituições financeiras para fazer um empréstimo, cuja dívida será acrescida de uma taxa de juros que irá variar de acordo com o tempo de quitação da dívida.

Da mesma forma, você também tem a possibilidade de emprestar seu dinheiro para o banco por um determinado período em troca de uma remuneração definida no momento da aplicação, que pode ter os juros definidos de forma pré ou pós fixada. Essa operação pode ser feita através do Certificado de Depósito Bancário, mais conhecido como CDB. O banco emite esses títulos como forma de financiar seus negócios.

E onde o CDI entra nessa história?

Por questões regulatórias, os bancos têm que fechar o dia com o caixa zerado. O que isso significa?

É praticamente impossível que em um mesmo dia um banco tenha o volume de saques idêntico ao volume de depósitos. Dessa forma, para o caixa ficar zerado, o banco que ficou no vermelho (déficit) solicita um empréstimo de curtíssimo prazo para o banco que ficou no azul (superávit) naquele dia. Para o banco superavitário, é a forma encontrada de não deixar a sobra de capital – que não é pequena – sem rendimento de um dia para outro. Essa operação é feita através da emissão do Certificado de Depósito Interfinanceiro (CDI), que têm características similares ao CDB, mas não há cobrança de impostos sobre a rentabilidade.

Da mesma forma que o CDB, o CDI é um título (e não uma taxa) emitido de uma instituição financeira, mas que só pode ser vendido para outra instituição financeira, sendo um mecanismo de equilíbrio de caixa e não de socorro financeiro. As taxas negociadas tendem a ficar abaixo, mas muito próximas a taxa Selic, que é definida pelo Banco Central. Para se ter uma ideia, a diferença hoje (12/06/2017) entre a Selic over e a taxa DI é de apenas 0,01%.

O que é a taxa DI?

É a média ponderada das taxas negociadas entre as instituições financeiras em um dia, divulgado pela CETIP de forma anualizada no dia útil seguinte. Esse valor que é divulgado diariamente será utilizado para remunerar os títulos indexados ao CDI, e serve como principal referência nos produtos de renda fixa do mercado financeiro.

Na parte de indicadores do aplicativo Renda Fixa, você consegue acompanhar esse e outros índices de forma muito simples.

Agora já sabemos o que significa quando oferecem um CDB que paga 90% do CDI. O mercado utiliza o CDI como forma de agilizar a comunicação, mas sabemos que o CDI é um certificado emitido pelas instituições financeiras que só podem ser comprados por outras instituições financeiras, e o investimento que você faz será na verdade remunerado pela taxa DI.

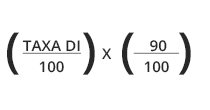

Por exemplo, se um investimento remunera 90% da taxa DI, basta fazer o cálculo a seguir:

Com a taxa DI em 10,14%, um título que paga 90% dela terá rendimento bruto aproximado de 9,12% ao ano. Se considerar o imposto de renda a pagar, a rentabilidade será ainda menor.

Lembrando que quanto maior o prazo de resgate do investimento, menor será o imposto a pagar. Por isso, o ideal é incluir nos cálculos o prazo do investimento que você pretende realizar. Para facilitar seu dia a dia, é possível realizar o cálculo de rentabilidade líquida de forma gratuita com as calculadoras do nosso app.

Para o cálculo que estamos fazendo, basta ir no campo Calculadoras de Renda Fixa, selecionar CDB ou LC pós-CDI, inserir o valor do investimento e a porcentagem do CDI que o título remunera. O resultado você confere logo abaixo:

Agora que você já sabe como a maioria dos títulos pós fixados são remunerados, baixe o app Renda Fixa e encontre o investimento ideal para você!

Espero que vocês tenham gostado! Comentem e perguntem eventuais dúvidas.

Artigos que podem ser úteis para você: Renda Fixa: Suas principais características | Como montar uma carteira de curto, médio e longo prazo