Já falamos algumas vezes aqui no blog sobre o FGC, o que é o Fundo Garantidor de Crédito, como usar o FGC ao seu favor e também sobre as novas regras do fundo que mudaram no final do ano passado. Mas muita gente ainda tem dúvidas sobre o funcionamento do Fundo e se realmente ele garante ao investidor o pagamento caso ocorra algo com a instituição financeira emissora do título.

Hoje vamos falar sobre algumas curiosidades que podem fazer com que você entenda mais sobre o funcionamento dessa garantia.

Criação do Fundo Garantidor de Crédito

A década de 80 e principalmente o início dos anos 90 foram marcados pelo fenômeno da hiperinflação. Em 1993 o IPCA (Índice de Preços ao Consumidor Amplo) chegou a 2477,15% ao ano. Isso mesmo, a taxa que mede a variação no nível de preços chegou nesse período a assustadores quatro dígitos.

Quem viveu a experiência de uma taxa mega elevada de inflação, conta que os preços dos produtos chegavam a dobrar no mesmo dia. Somente com a criação do Plano Real e sua política de estabilização na economia em 1994 no governo Itamar Franco que a taxa voltou a patamares regulares.

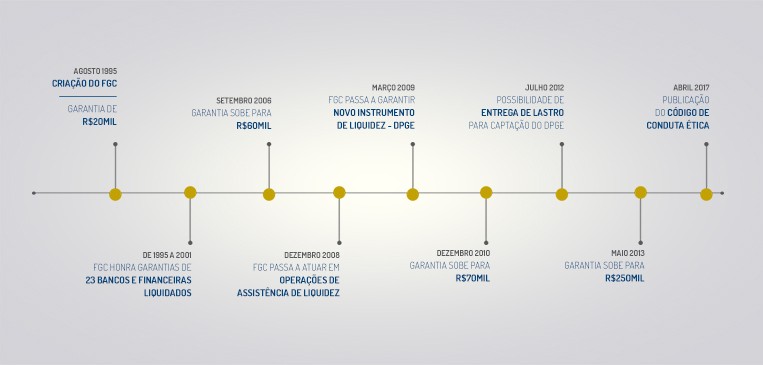

Por conta da preocupação das autoridades com esse cenário de alta instabilidade no sistema financeiro até então, começaram a surgir métodos de garantia e proteção. E por meio da Resolução do Banco Central de número 2197 em agosto de 1995 foi criado o Fundo Garantidor de Crédito. De acordo com o documento, foi autorizado pelo Conselho Monetário Nacional “a constituição de entidade privada, sem fins lucrativos, destinada a administrar mecanismo de proteção a titulares de crédito contra instituições financeiras.”

Fonte: FGC

Fonte: FGC

E como Funciona o FGC?

O principal objetivo do FGC é aumentar a confiança dos investidores no nosso Sistema Financeiro. Ele é o responsável pelo ressarcimento caso o banco emissor dos títulos vá a falência, sofra uma liquidação ou intervenção, nesse caso o fundo protege o investidor até o valor de R$ 250 mil por CPF ou conglomerado financeiro.

No final do ano passado houve uma mudança na regra do fundo, a garantia do FGC passou a ter limite máximo de R$ 1 milhão pelo período de quatro anos. Na prática, isso significa que, se um investidor receber R$ 250 mil do fundo por conta da falência do banco no qual possui recursos garantidos pelo FGC, ele terá seu limite global garantido pelo fundo reduzido para R$ 750 mil pelos próximos quatro anos.

A garantia que hoje é de R$ 250 mil foi alterada em 2013, no início o fundo protegia o investidor até a quantia de R$ 20 mil, em 2006 esse valor passou para R$ 60 mil e em 2010 para R$ 70 mil. Desde o início, essa quantia sempre englobou o investimento inicial mais a rentabilidade do ativo. Então, se você aplicou R$ 50 mil e teve um rendimento de R$ 5 mil, terá a quantia total de R$ 55 mil protegida pelo fundo caso algo aconteça com o banco emissor do papel.

O FGC não é um órgão público, como muita gente pensa, trata-se de uma ONG mantida pela contribuição das instituições financeiras a ele associadas. Elas depositam todos os meses 0,0125% do total dos valores transacionados por elas em produtos cobertos pela garantia do fundo. Atualmente o FGC conta com um patrimônio de R$66,4 bilhões.

Quais são os investimentos cobertos pelo FGC?

A cobertura do FGC é bem ampla, e compreende a maioria dos investimentos de renda fixa, os principais produtos cobertos são:

⦁ Caderneta de poupança;

⦁ Depósitos à vista;

⦁ CDB (Certificado de Depósito Bancário);

⦁ RDB (Recibo de Depósito Bancário);

⦁ LCI (Letra de Crédito Imobiliário);

⦁ LCA (Letra de Crédito do Agronegócio);

⦁ LC (Letras de Câmbio);

⦁ LI (Letras Imobiliárias);

⦁ LH (Letras Hipotecárias);

⦁ Operações compromissadas.

E se o banco falir, o que acontece?

A média de tempo que o fundo leva para pagar os investidores é de 2 meses. O último caso foi o da Domus Companhia Hipotecária e levaram apenas 15 dias desde a decretação de sua liquidação extrajudicial até o início do pagamento aos investidores. Geralmente é emitido um comunicado na página do FGC e da instituição financeira onde estarão informações para dar seguimento a solicitação de ressarcimento ao investidor.

O ressarcimento é feito por meio de uma instituição financeira, como por exemplo um banco. Na hora de resgatar o seu dinheiro o investidor deverá assinar um termo alegando o recebimento do crédito e terá que levar até a instituição financeira especificada no site um documento de identidade (RG, CPF, CNH) junto com cópia autenticada.

E o prazo da minha aplicação? Ele não será mais respeitado?

Quando você faz um investimento em renda fixa, terá um prazo combinado logo na contratação do produto como, por exemplo, 1800 dias. Esse será o período que o seu produto renderá e no final desse tempo, seu dinheiro cairá automaticamente na sua conta da corretora.

O que acontece é que produtos com taxa de vencimento mais longas costumam pagar uma taxa maior de rentabilidade, isso porque quando você faz um investimento está emprestando dinheiro para o banco emprestar para outras pessoas. O banco nesses casos funciona como um intermediador financeiro.

Então, caso o banco tenha que devolver o seu dinheiro em um prazo mais curto de tempo, terá que logo ter esse saldo em caixa. Na certa ele terá que se programar para fornecer esse dinheiro em empréstimos de mais curto prazo para pessoas que possuem um grau de certeza de pagamento mais alto, assim, ele irá captar menos dinheiro nessas operações e isso quer dizer uma taxa menor.

Isso também acontece de forma inversa, se o período de tempo é mais longo, ele terá mais liberdade de escolha do que fazer com esse capital e assim, poderá oferecer uma taxa de rentabilidade mais vantajosa para você. Apesar de ter citado um banco no exemplo, isso também vale para outras instituições como as financeiras, por exemplo.

Mas vamos supor que você montou uma carteira de investimentos e lá tinham produtos para diferentes prazos. Você escolheu um RDB com prazo de vencimento de 2880 dias (algo em torno de oito anos) com uma taxa de rentabilidade 18% ao ano e também desse mesmo emissor uma LC para dois anos a uma taxa prefixada de 10% ao ano. Nessa carteira ainda haviam outros produtos com liquidez e também de emissores e prazos diferentes.

Você quis montar uma carteira de acordo com alguns objetivos e buscou as melhores taxas para aqueles períodos, a diversificação é sempre interessante para minimizar os riscos e potencializar os seus ganhos. Porém, um ano após a compra dos seus produtos de investimento a financeira emissora do seu RDB e da LC foi a falência.

Como você viu ao longo do artigo, não há com que se preocupar, se a instituição é associada ao fundo, você irá ter seu dinheiro investido mais a rentabilidade do produto de volta. Vou deixar o link com a relação das instituições associadas aqui, é importante que antes de investir o seu dinheiro você consulte essa lista.

Imagine que você tenha investido R$20 mil no RDB e também na LC, por conta da falência da financeira, você será ressarcido em R$22.982,79 no primeiro produto. Já na LC com taxa de 10% e prazo de dois anos, você receberá R$ 21.656,87. Claramente você se beneficiou da taxa mais alta de um maior prazo e recebeu o dinheiro em um prazo bem menor do que havia combinado com a instituição.

Agora, voltando a sua carteira vamos supor que lá também tinha um CDB com prazo de vencimento para um ano com uma taxa de 9%, essa é uma taxa menor do que as dos outros dois produtos, isso por conta do prazo que é mais curto como falei acima. Ao final do prazo de vencimento, seu produto terá rentabilidade líquida de 7,43% e você resgatará R$21.491,15, um pouco a menos do que a LC e bem a menos do que o RDB. Lembrando que todas essas simulações eu fiz na Calculadora de Renda Fixa do App.

Lembrando que entre a data da falência da instituição financeira até o pagamento do dinheiro aos investidores pelo FGC, não haverá rendimento. Seu capital não irá render enquanto você estará esperando o ressarcimento do valor do seu título mais a rentabilidade até a data do ocorrido.

Concluindo

O FGC ainda é desconhecido para grande parte da população, por conta disso, muitos têm medo de investir em instituições pequenas ou de médio porte. Conhecer o funcionamento do fundo pode fazer com que os investidores se sintam mais confiantes e possam assim aproveitar melhores taxas de instituições financeiras não tão conhecidas pelo grande público, mas que estão buscando o seu espaço no mercado financeiro.

Espero que vocês tenham aprendido algo novo no artigo de hoje, qualquer dúvida é só entrar em contato com a gente pelos comentários.

Artigos que podem ser úteis para você: Quais são os melhores investimentos para quem tem perfil conservador | Como simplificar suas decisões com o aporte programado

Até a próxima!