É possível investir com cartão de crédito?

Fazer o dinheiro render é o desejo de todos os brasileiros. Por isso, diversos investimentos estão surgindo no mercado para atender a essa necessidade. Entre eles está a poupança por assinatura.

A caderneta de poupança é o investimento mais popular entre as famílias brasileiras. Faz parte da cultura do país o entendimento de que se trata de uma aplicação segura e sem riscos.

Mas, você sabia que a poupança possui risco? Aliás, todo investimento possui.

Acima de tudo, a partir do instante em que você empresta seu dinheiro ao banco, está colocando seu capital em risco.

A caderneta de poupança e os investimentos em renda fixa estão entre os mais seguros. Pois, contam com a garantia do Fundo Garantidor de Créditos.

Este fundo foi organizado pelas instituições financeiras com o objetivo de ser o colchão financeiro caso algum integrante declare falência. Com isso, as aplicações até R$250.000,00 estão protegidas por CPF.

Se o banco quebrar perco o dinheiro?

Certamente, para um banco declarar falência é, de fato, situações isoladas no Brasil. Isso porque, ainda há pouca competição no setor e, na prática, há apenas 7 grandes bancos tradicionais que controlam o mercado.

Contudo, existe a possibilidade de bancos pequenos e médios declararem moratória. Este foi o caso do famoso Banco Nacional que nos tempos de glória patrocinou a Fórmula 1 e o Ayrton Senna. Na mesma linha, o PanAmericano foi vendido para outra instituição devido a escândalos e dívidas.

Desta forma, é essencial entender quem é o emissor do título de renda fixa e, caso seu perfil seja ultraconservador, escolher bancos com boa saúde financeira quando não há conhecimento de como aplicar e desejar ter o dinheiro na poupança.

O objetivo da poupança é fazer com que o investidor desenvolva a constância de poupar a cada mês. Ou seja, separar uma parte da renda – Antes mesmo de pagas as contas fixas – para que os juros compostos possam realizar o efeito bola de neve e render o capital.

Contudo, para muitos isso não é uma tarefa simples.

Pensando nisso, os bancos lançaram a POUPANÇA PROGRAMADA. Com ela, é possível descontar do seu CARTÃO DE CRÉDITO valores mensais e até mesmo semanais.

A ideia é fazer uma assinatura, e o cartão debitar os valores que o investidor deseja. Na teoria, é uma forma de criar um cronograma para que seja possível criar o hábito.

Contudo, este novo serviço pode ser uma cilada para quem não tem controle do cartão de crédito. Por isso, fique atento antes de contratar este serviço.

Como funciona a poupança com cartão de crédito?

Além dos bancos, algumas fintechs já estão aderindo este novo serviço em suas plataformas.

Da mesma maneira em que se oferecesse serviços de streaming como, por exemplo: Netflix, Spotify e Amazon, é feita a poupança programada. Supondo que o investidor queira poupar R$1.200,00 por mês, será descontado no cartão R$300,00 por semana.

A boa notícia é a tranquilidade de ter os valores destinados ao investimento de forma disciplinada. Contudo, para aqueles que não têm controle com o cartão de crédito pode se tornar uma CILADA.

Pois, os juros do cartão de crédito no Brasil, são os maiores do mundo. A taxa de juros do crédito rotativo, para um cliente que possui bom score, em março de 2021, foi de 306,2% ao ano.

Em contrapartida, os investimentos mais conservadores em renda fixa, com prazo de 1 ano também em 2021, foram de 9,5% ao ano. Já a poupança fechou 2020 com 2,97% a.a.

PERIGOS da poupança programada

O grande perigo da poupança programada são os juros rotativos do cartão de crédito. Este cenário acontece quando não é efetuado o pagamento no valor integral.

Por exemplo, uma pessoa que deseja aplicar R$1000,00 uma única vez para conhecer como funciona e esquece do pagamento integral pode entrar no rotativo.

O cartão tem a possibilidade de um pagamento mínimo que possui juros e isso se transforma em um empréstimo.

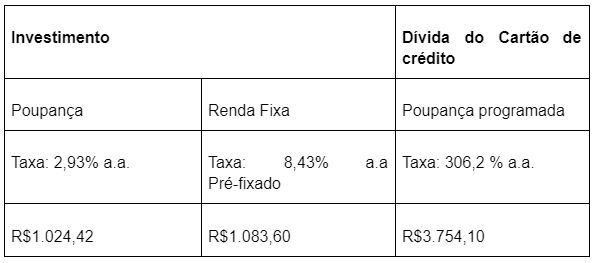

Confira a simulação entre os investimentos gerados com o capital próprio versus emprestado via cartão de crédito.

Entrar no rotativo na tentativa de investir na poupança programada via cartão de crédito é, de fato, uma cilada.

Perceba que os R$1.000,00 iniciais se transformam em UMA DÍVIDA DE R$3.754,10 quando entra no rotativo de cartão.

O ideal é deixar um lembrete em seu celular e fazer a transferência apenas dos valores que você já possui. Outra alternativa é usar a funcionalidade do PIX para agendamento. Se na data não houver valor em conta, a transferência não é efetuada.

Em segundo lugar, é possível perceber que a renda fixa rendeu mais que a poupança no mesmo período e COM A MESMA GARANTIA em um ano. Além disso, para médio e longo prazo as taxas são maiores.

Diferenças da poupança programada e caderneta comum

A grande diferença está no fato da poupança programada debitar do seu cartão de crédito. Com isso, aumentam as chances de ter dívidas, uma vez que esqueça de efetuar o pagamento.

Em segundo lugar, existe a diferença no comportamento das pessoas. Para alguns esta será a grande chance de ter o pontapé inicial para os investimentos que rendem de verdade. Para outros, este novo serviço será uma porta para as dívidas.

Acima de tudo, vai depender da sua relação que você tem com o seu dinheiro e, principalmente, com a disciplina.

Nos dois casos a liquidez é imediata, ou seja, é possível retirar seus valores a qualquer momento.

Em contrapartida, na renda fixa, também existem investimentos com liquidez diária que rendem mais que a poupança.

Acesse o App Renda Fixa e descubra qual o melhor investimento para o seu perfil de investidor.

Outro fator a ser levado em consideração é que alguns bancos não realizam a liberação de cartão de crédito para aqueles que possuem “score” (pontuação) baixa no SERASA.

Qual a melhor opção?

Conforme verificamos na simulação, a modalidade de renda fixa apresentou maior rendimento com a mesma garantia da poupança. Além disso, não há a possibilidade de ficar endividado uma vez que estará aplicando seu capital sem empréstimos.

Já na poupança programada, quando não há o pagamento do cartão, se torna uma dívida de 306% de juros ao ano.

Desta forma, os investimentos em renda fixa é uma excelente opção para os iniciantes que procuram por segurança e mais rentabilidade que a poupança.

Você já conhecia este novo serviço de poupança programada? Compartilhe com seus amigos e sinta-se à vontade para nos enviar dúvidas e sugestões.

Bons investimentos e até a próxima!